金库资讯

摘要

CTA策略最早出现于20世纪50年代和60年代初的美国期货市场。当时,期货市场主要以商品(如农产品、金属和能源)为基础,投资者开始尝试通过技术分析和量化方法来预测商品价格的走势。

CTA策略最早出现于20世纪50年代和60年代初的美国期货市场。

当时,期货市场主要以商品(如农产品、金属和能源)为基础,投资者开始尝试通过技术分析和量化方法来预测商品价格的走势。随着计算机技术的进步,CTA策略逐渐演化为更加复杂的量化交易策略。机器学习、算法交易和高频交易等技术的应用成为现代CTA策略的一部分。

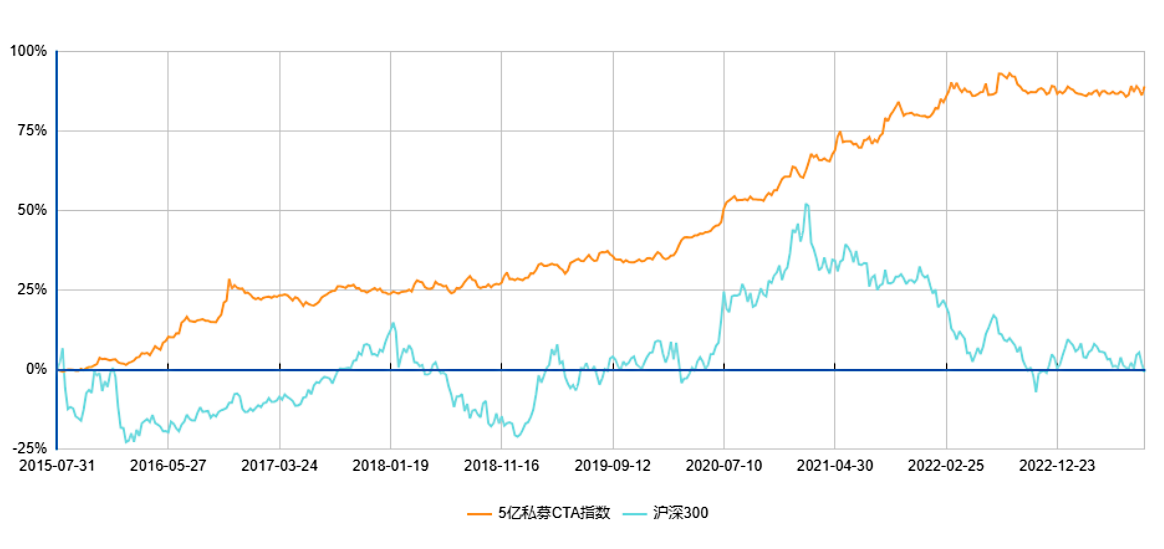

近年来CTA策略基金逐渐受到投资者青睐,管理规模迅速扩张。据朝阳永续统计的5亿私募CTA指数来看,自2015年7月至今,年化收益达12.1%,最大回撤仅5.12%,夏普比率为1.48。

CTA策略基金往往在市场下行、出现较大波动时能获取不凡收益,可有效降低投资组合风险,这与其主要运作特性息息相关。

朝阳永续5亿私募CTA指数

与传统资产相关性低

CTA策略通常与传统资产(如股票和债券)的相关性较低,其交易标的包含商品期货与金融衍生品,底层资产选择范围广且分散。在市场波动性增加或传统资产表现疲软的时候,CTA策略可能会表现更为稳定或获得正收益。这种低相关性有助于分散投资组合风险,提高整体投资组合的稳定性。

多空并举

CTA所投资的期货市场具有双向交易,即多空双方均可进行投资,在涨跌市场中均可获利。但我国A股市场做空交易机制由融券来实现。一般情况下,普通散户需要满足一定的资格要求才能参与融券交易。并且对融券的数量与股票都会进行限制。而多空并举的灵活性却使CTA策略能够应对各种市场情况,不受牛市或熊市的限制。

杠杆交易

CTA策略通常允许使用杠杆,投资者可以借用资本以放大其头寸。这种杠杆可以增加潜在的投资回报,但也伴随着更高的风险。对于那些有信心和经验的投资者来说,杠杆可以提供更大的投资灵活性。

仅仅明白其运作特点难免会在投资中失策,投资CTA前起码要了解不同的CTA策略。

按交易策略来分主要有趋势跟踪策略、统计套利策略、做市商策略。

趋势跟踪策略

趋势跟踪策略是CTA策略中最常见的一种。它的核心思想是利用市场价格趋势的方向性来进行交易。基本上,趋势跟踪策略假定市场会延续当前的趋势,并尝试从这一趋势中获利。如果市场处于上升趋势,策略会买入期货合约;如果市场处于下降趋势,策略会卖空期货合约。它的优势在于能够捕捉市场趋势,无论是上升还是下降趋势。然而,可能在市场横盘或快速反转时表现不佳。

统计套利策略

统计套利策略旨在通过对不同市场或相关资产之间的价格关系进行分析,寻找价格偏差,然后利用这些偏差进行交易以获利。这些价格关系可以是相关性、协整关系或其他统计关系。CTA基金使用统计模型和算法来识别潜在的套利机会。例如,如果两种相关的商品之间出现不正常的价格差异,策略可能会卖出高价的商品合约并买入低价的商品合约,以期望价格差异会缩小。

做市商策略

做市商策略是报价驱动制度,通常通过同时报价买入和卖出一种或多种相关资产,以获得买入价和卖出价之间的价差。做市商的目标是从买方和卖方之间的差价中获得利润。它不依赖于市场趋势,而是从交易差价中获利,所以通常有较稳定的收益。但如果波动过大或趋势性太强,做市商会累积过大的单边头寸,积聚过高的存货风险。因此做市商更适合波动不大的交易品种。

不同的CTA策略风险收益特征不同,需要根据不同的市场环境运用适当的策略才能获取收益。鉴于CTA基金的特点,且其配置的意义大于其创造的收益,适合作为投资组合中的稳定性工具,长期持有。若想了解更多关于CTA策略投资相关内容请观看赵毅老师的课程《在危机中获利:CTA策略的投资逻辑和配置价值》

文章评论