-

要点

私募基金在寻找发展道路的过程中,如何找到自身优势并实现增长?

私募基金在面对公募基金、证券投资机构及保险机构的竞争优势不足的情况下,通过利用指数增强策略等量化投资手段找到了适合自己的发展道路。特别是在18年以后,随着期货、期权等对冲工具的出现,私募基金能够运用这些量化工具进行指数增强策略的操作,从而实现规模的增长。

-

要点

指数增强策略是什么?指数增强策略如何增强收益?

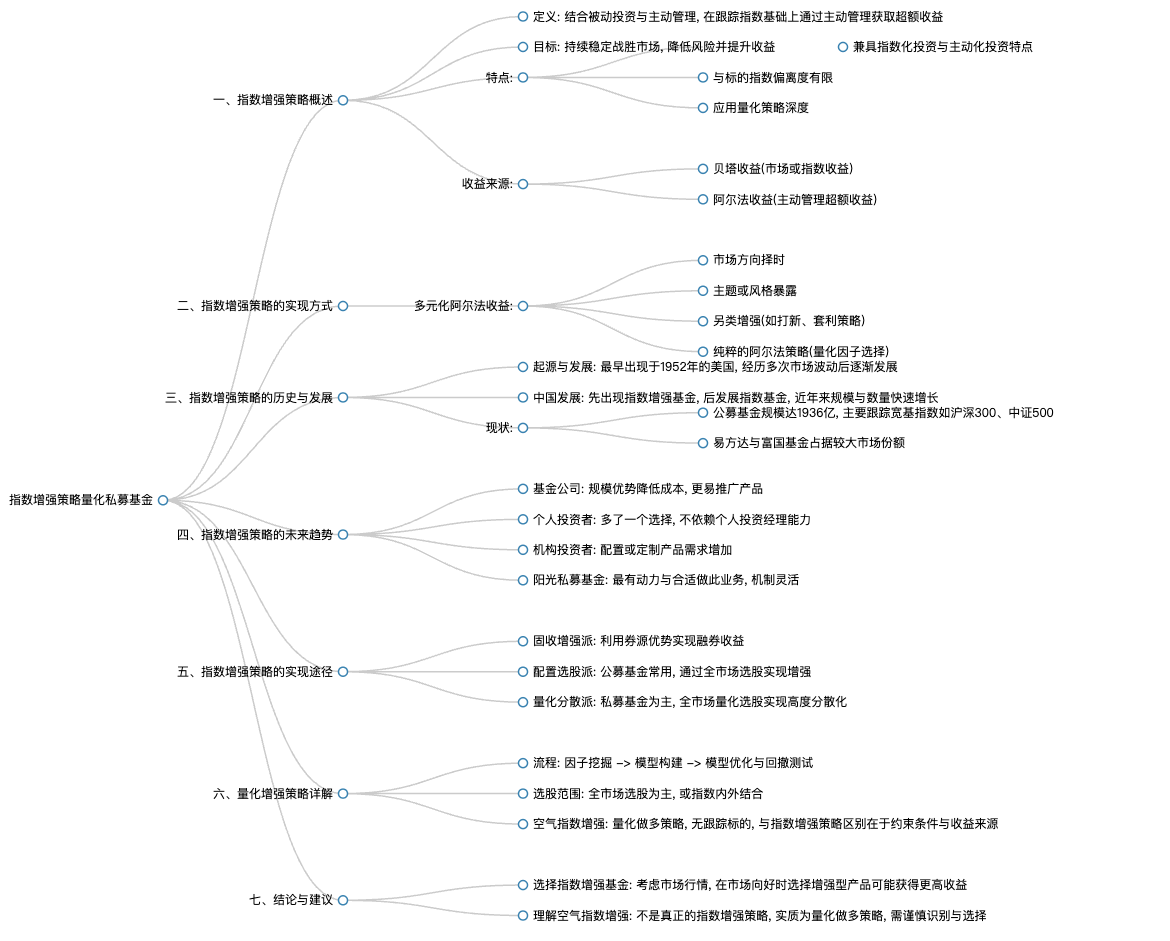

指数增强策略是一种结合了被动投资(跟踪指数)与主动投资(通过主动管理获取超额收益)的投资方式。它旨在既能降低风险又能提升收益,通过量化方法分散投资标的,力求在指数上涨时跑赢指数,在下跌时跌幅小于指数。指数增强策略在跟踪特定指数的基础上,通过主动管理增加一些投资策略,比如选取部分股票进行额外的投资,以期在市场中获得超越指数的回报。这种策略允许投资者在承担一定风险的同时,追求相对稳定的超额收益。

-

要点

指数增强策略有哪些优势和挑战?私募基金在指数增强基金领域的现状和发展趋势如何?

指数增强策略的优势在于能够分散风险,降低投资单一市场的风险,并在市场中获取超越指数的收益。但其劣势和挑战也明显,即并非所有时期都能实现增强收益,甚至在某些时段可能表现不佳,且该策略对于投资者来说,在选择时需要考虑适应环境和时段的问题。目前,私募基金在指数增强基金领域正经历着快速发展阶段,随着量化投资工具的完善和使用,私募基金正逐步探索并实践指数增强策略,以期通过这种方式实现规模和收益的增长。未来,私募基金在此领域的变化和发展趋势将更加显著。

-

要点

指数增强策略的特点是什么?

指数增强策略是一个被动投资策略,它在被动策略基础上进行增强,主要成分是被动投资,但也会包含一定比例的主动投资。其特点表现为:1) 与标的指数走势相似度极高,偏离度不能太大;2) 主动投资成分较小,目的是通过增加超额收益(贝塔收益)来获取更多的回报;3) 该策略长久发展的一个重要原因在于深度应用了量化投资策略,并随着计算机算力提升和人工智能等技术发展,这些先进技术对股票投资特别是量化投资起到了很大的推动作用。

-

要点

指数增强策略中的收益来源有哪些?

指数增强策略的增强收益主要由两部分构成:一是指数本身或局部市场的贝塔收益,这部分收益取决于所选择的指数;二是通过主动管理获取的阿尔法收益或超额收益,这部分收益来自于基金经理的选股能力和对多种因子、量化指标的应用,以及对市场走势的预测和仓位调整。指数收益占绝对多数,而阿尔法收益只是其中较小的一部分。

-

要点

实际操作中,指数增强策略如何实现多元化阿尔法收益?

在实际操作中,指数增强策略通常采用多元化的阿尔法收益策略,包括但不限于市场方向择时策略(在市场高点低点进行仓位调整)、主题或风格暴露(根据市场趋势调整投资于不同行业或风格的比例)、另类增强收益方式(如打新、套利等)以及纯粹的阿尔法策略(通过量化模型优化因子选择和交易速度以获得超额收益)。每种策略都有其特定的应用场景和效果,且需结合基金经理的投资能力与市场环境灵活运用。

-

要点

指数基金起源于哪里,其在美国的发展情况如何?指数增强策略是什么时候出现的,发展过程是怎样的?

指数基金起源于美国,并在美国取得了长久快速发展。在美国,个人养老金投资指数基金尤为流行,例如购买标普、纳斯达克等指数基金。过去几十年里,美国的标普500和道指等指数表现强劲,导致指数基金在美国市场发展得非常好。指数增强策略出现在1952年,当时世界上第一只股票型指数增强基金由steady word共同基金公司推出。然而,这个策略的发展并非一帆风顺,经历了布伦布雷斯顿森林体系崩溃、美元贬值、石油危机以及股市大调整等事件,直到上世纪80年代美国股市繁荣起来后,指数增强基金才真正取得大发展。

-

要点

为什么指数增强基金在美国的规模较低?

指数增强基金规模较低的主要原因有两个:一是该策略主要针对非主流、不太成熟的指数进行增强,这类指数的市场规模较小;二是指数增强策略相对风险较高,不适合所有投资者,部分风险厌恶的投资者不愿意采用这种投资方式。

-

要点

美国主动管理型ETF指数增强基金的数量和规模情况如何?

自2000年后,美国指数增强基金取得长足发展,截至2022年底,数量达到1069只,规模约为3500亿美元,占总规模的6.6%。尽管数量占比达到33.8%,但由于指数增强策略通常在较小、不那么成熟的指数上运作以实现超额收益,因此其规模相对较小。

-

要点

我国指数增强基金的发展特点是什么?

我国指数增强基金的发展顺序与美国相反,先出现了指数增强基金,后才出现指数基金。我国最早的指数增强基金如华夏金星和鹏华普普风成立于1999年,虽然名义上跟踪上证综指和沪深300,但实际上已具有一定的增强特性。随着时代发展,我国公募指数增强基金的数量和规模也快速增长,尤其在2017年后呈现出稳步上升趋势,并且在结构上以跟踪中证500、沪深300和中证1000等宽基指数为主。同时,易方达和富国两家公募基金占据了较大市场份额,超额收益方面则与市场行情密切相关,收益表现受市场行情影响较大。

-

要点

指数增强基金的应用策略是怎样的?

指数增强基金的应用策略可以根据市场行情灵活调整。在市场行情良好、指数上涨时,购买增强型基金可能带来更高收益;而在市场表现不佳时,这类产品可能有增强收益,但整体表现不会太好。其超额收益并不稳定,波动较大。

-

要点

对于基金公司而言,指数增强基金有哪些优势?

对大型基金公司如易方达、富国等来说,由于规模优势,它们的成本逐渐降低,尤其是对于指数基金,一套ETF系统初始投入几百万,小型公募基金难以承担这样的成本和人员投入。大型基金公司在管理能力、系统支持以及面对风险时的慎重态度上具有明显优势,推广和普及指数增强基金相对容易。

-

要点

指数增强基金对个人投资者有何意义?

对于个人投资者而言,指数增强基金提供了不同于依赖个人投资经理的产品选择。在当前理财产品收益率下降的背景下,指数增强基金成为了个人投资者多一个配置选项,能够减少对个人投资经理依赖,并满足部分投资者寻求稳健收益的需求。

-

要点

指数增强基金对于机构投资者和阳光私募基金的重要性是什么?

对于机构投资者,特别是面临理财产品收益率下降、存款利率提高的情况下,指数增强基金提供了定制化产品的需求解决方案。阳光私募基金则因其较少的条框约束和灵活的机制,成为最有动力且最适合开发指数增强产品的机构类型,能够利用先进的理念和强大的资金、设备支持实现收益增强。

-

要点

指数增强策略如何实现增强收益?量化分散派如何具体实现指数增强?

指数增强策略主要有三个派系实现增强收益:固收增强派通过券商优势,利用券源融券来获取固定费用,从而提高指数收益;配置选股派主要由公募基金采用,在跟踪指数的同时,用5%的资金进行选股增强;量化分散派以私募基金为主,通过全市场量化选股,选取上千甚至两千多只股票进行高度分散化投资以实现超额收益。量化分散派通过因子挖掘找到具有超额收益的股票,并通过模型赋予不同权重,构建量化投资组合。通过诸如价值因子、动量因子、成长因子等多种因子筛选出潜在的牛股,再经过模型优化、回撤测试以及个股和权重调整,最终实现稳定且超额的收益目标。

-

要点

量化增强策略在选股范围上通常如何操作?

量化增强策略在选股范围上一般选择全市场选股,即不考虑指数成分股,而是从所有股票中挑选好的标的进行投资。尽管跟踪的是某个指数,但在选股时并未将其作为限制条件。

-

要点

空气指数增强策略是否算作指数增强策略?

空气指数增强策略虽然名字中有“指数增强”,但实际上并不属于真正的指数增强策略。它没有具体的跟踪标的,因此得名“空气指数增强”。该策略本质上是一种量化做多策略,通过量化手段选出一系列优质股票进行投资。

-

要点

空气指数增强策略与常规指数增强策略有何异同点?

主要区别在于选股范围和跟踪标的。空气指数增强可以全市场选股,而常规指数增强需在特定范围内选择股票,并会对行业风格、市值等有所约束。另外,两者在约束条件、交易模式以及收入来源上也存在差异,空气指数增强追求绝对收益,而指数增强策略则追求指数平均贝塔收益加上增强的阿尔法收益。

某保险公司资深权益投资经理,东北财经大学经济学博士。拥有十余年投研从业经验。

某保险公司资深权益投资经理,东北财经大学经济学博士。拥有十余年投研从业经验。